|

2024年報稅季即將開報!但是你知道今年其實有減稅?由於全球物價上漲影響,財政部宣布 2024 報稅的所得稅課稅級距、免稅額門檻、標準及特別扣除額門檻將調高。對於首報族或是不清楚報稅新制的報稅小白,究竟該如何弄懂計稅內容的重點調整?攸關你我每個人的荷包,也有許多人關心該如何試算、申報綜所稅,以及綜所稅的稅率級距等細節。天地人文創編輯團隊幫大家整理:➊報稅申報時間➋報稅新制重點➌報稅扣除額有哪些➍五類人免繳稅與情境試算➎報稅流程與管道➏報稅常見問題。內文也補充 2024、2025 減稅政策,包含提高生活所需費用、免稅額、扣除額,讓你聰明賺錢有感節稅,省下來的錢發揮更大價值! |

一、2024 年報稅申報時間?

今年報稅期間為 5 月 1 日至 5 月 31 日截止,申報期間為 2023 年 1 月至 12 月的所得。務必記得在 5 月份時透過網路完成所得稅申報,或是完成臨櫃報稅的動作,才算是成功報稅哦!

二、2024 年報稅新制重點

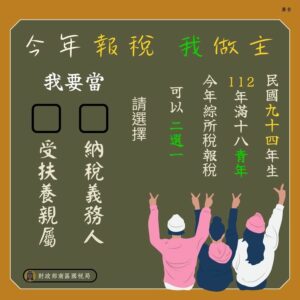

2-1 年滿18者須獨立申報所得

民法第12條修正將成年年齡下修至18歲,受扶養親屬以未滿18歲為限,若是滿18歲以上成年的扶養親屬,須符合在校就學、身心障礙或無謀生能力等條件,才能列報。成年當年度可以選擇獨立申報或被扶養。

圖 / 財政部南區國稅局

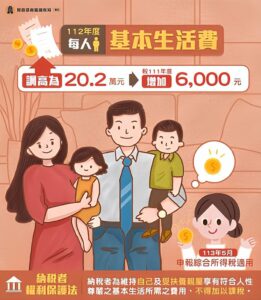

2-2 基本生活費調帳到20.2萬元

112年度每人基本生活費從 19.6 萬調整為 20.2 萬元,增加了 6千元,估約 235 萬戶受益。若「全戶基本生活費總額」大於「全戶免稅額及扣除額總計」,差額可從綜合所得稅中扣除,不用課稅。

圖 / 財政部南區國稅局

2-3 員工每人每月伙食費免稅額調漲至 3000 元

營利事業及執行業務者伙食費免列入員工薪資所得額度,也由每人每月 2400 元調增為 3000 元,增加600 元。今年報稅時,3000 元以下的伙食費,得免列入員工薪資收入。

圖 / 財政部

2-4 個人受控外國企業(CFC)營利所得須申報

為了防杜營利事業及個人藉由在低稅負國家或地區設立CFC保留盈餘不分配,規避我國稅負,營利事業自 112 年度起、個人自 112 年 1 月 1 日起,應將CFC當年度盈餘視同分配,提前課稅。同一申報戶的CFC所得與海外所得合計達 100 萬元,須計入當年度基本所得額申報。

圖 / 財政部南區國稅局

三、2024 報稅免稅額門檻調整&課稅級距調整

財政部將調整免稅額、扣除額及稅率級距,適用於 2025 年報稅,意思是以下調整的金額,要在 2025 年的 5 月報稅時,才用以下的金額扣除喔!

3-1 一般免稅額會從之前的 NT$ 9.2 萬調升為 NT$ 9.7 萬,提高 NT$ 5,000(於 2025 年申報適用)

3-2 70 歲以上免稅額由 NT$ 13.8 萬調升為 NT$ 14.6 萬,提高了 NT$ 8,000(於 2025 年申報適用)

3-3 全面調升稅率級距 ( 下方圖片說明 )

圖 / 財政部

3-4 何謂一般扣除額

一般扣除額可分為「標準扣除額」、「列舉扣除額」,兩者只能擇一計算,前者不需特別提供文件申請,後者則需要提供證明文件。

- 「標準扣除額」方面,單身者由 12.4 萬元,114 年報稅將調高至 13.1 萬元;有配偶者由 24.8 萬元,114 年報稅調高至 26.2 萬元。

- 「列舉扣除額」包括捐贈、人身保險費、醫藥及生育費、災害損失、購屋借款利息、房屋租金支出等等日常支出,都可以提供證明文件,列入列舉扣除額。細項可以參考國稅局「國稅節稅手冊-扣除額篇」。

3-5 特別扣除額包含哪些項目

- 財產交易損失:不超過當年度申報之財產交易所得,3年內皆可抵扣。

- 儲蓄投資:每戶最高 270,000 元。

- 身心障礙:領有⾝⼼障礙證明(或手冊)或《精神衛生法》第3條第4款規定的病人,每人由 20.7 萬元。114 年報稅將提高至 21.8 萬元。

- 幼兒學前:育有 5 歲(含)以下幼兒,由每位子女 12 萬元,提高至第一位幼兒 15 萬元,第 2 名以上子女:加成 50%,即每人扣除 NT$ 22.5 萬元。

- 教育學費:受扶養子女就讀經教育部認可之國內外大專院校,最高每人 25,000 元。

- 長期照顧:每人 120,000 元。

- 符合聘僱外籍家庭看護工資格。

- 失能等級為第 2~8 級,且去年度使用長期照顧給付及支付基準服務者。

- 入住住宿式服務機構全年達 90 日。

3-6 扣除額改革(房屋租金支出從列舉扣除額改為特別扣除額)

租屋族有福了!政府於 2023 年底通過修法,原本在列舉扣除額的「房屋租金支出」改成特別扣除額,額度也從 NT$12 萬調整至 NT$ 18 萬。過去放在列舉扣除額中,如果選擇標準扣除額,就沒有辦法使用列舉扣除額,等於 NT$12 萬很可能看得到吃不到,改成特別扣除額後,只要符合條件即可扣除。這項扣除額將適用於 2025 年報稅,並有排富條款,納稅義務人/配偶/受扶養直系親屬有房子、課稅稅率 20% 以上、股利按 28% 稅率分開計稅、20% 課徵基本稅額的人,就無法用租金支出特別扣除額了。

四、那五類可以免繳稅與情境試算範例

4-1 年收多少不用報稅?

💰年薪 42.3 萬元以下(即月薪低於 3 萬 5250 元)的單身小資族符合免繳稅資格

💰年薪 84.6 萬元以下的雙薪家庭(夫妻每人月薪 35,250 元)

💰年薪 105.8 萬元以下育有 1 名 5 歲以下幼兒的雙薪家庭

💰年薪 127 萬元以下育有 2 名 5 歲以下幼兒的雙薪家庭

💰年薪 173.5 萬元以下育有 2 名 5 歲以下幼兒,及 1 名 70 歲以上適用身障及長照扣除的雙薪家庭

依據2024 年扣除額門檻,年收入低於以下者,在 2025 年則就不用繳稅:

#案例1 單身小資族:年薪 44.6 萬元以下免繳稅

基本免稅額 9.7 萬+標準扣除額 13.1 萬+薪資扣除額 21.8 萬=合計年薪 44.6 萬元

#案例2 雙薪夫妻頂客族:年薪 89.2 萬元以下免繳稅

基本免稅額 19.4 萬+標準扣除額 26.2 萬+薪資扣除額 43.6 萬= 合計年薪 89.2 萬元

#案例3 雙薪一家 3 口:年薪 98.8 萬元以下免繳稅 (含撫養1位大專以下學童/未滿70歲長輩)

基本免稅額 29 萬+標準扣除額 26.2 萬+薪資扣除額 43.6 萬= 合計年薪 98.8 萬元

雖然免繳稅,但扣繳憑單上有「扣繳稅額」或「可扣抵稅額」字樣,若為負數才可以退稅。注意的是,免繳稅不代表不用報稅,提醒大家還是要依法申報才能退稅喔。

4-2 報稅兩大步驟:計算綜合所得稅淨額,對應稅率級距計算要報多少稅

報稅第一步首重自己想要知道該繳多少稅、自己適用哪一級的課稅級距前,就需要先行計算「綜合所得稅淨額」,若去年度的該淨額非正值,則該年度不需申報綜所稅;反之,若為正值,則必須申報所得稅。

綜合所得稅淨額的計算,可以依循以下公式:

綜合所得總額–免稅額–一般扣除額–特別扣除額–基本生活費差額=所得淨額(若為負值,則不須納入綜合所得稅淨額公式計算)

▲ 然而,公式中提及到的特別扣除額、基本生活費差額,需要依照個人的狀況做調整,並不是每個人都能扣除的!舉例來說,有撫養幼兒,可以扣除薪資扣除額以及幼兒學前特別扣除額;另外,薪資特別扣除額有一個「薪資必要費用」,薪資必要費用是以列舉的方式,跟薪資特別扣除額 NT$ 20 萬定額擇優扣除。

舉例:假設收入是 300 萬,薪資必要費用可用 25 萬。以薪資特別扣除額就是 300 萬 – 20 萬;或是 300萬 – 25 萬的薪資必要費用,端看哪一種扣除較多選擇使用。

報稅第二步在試算出「綜合所得稅淨額」後,就需要知道自己如何計算出繳多少稅?透過前面圖表中的課稅級距,檢視自己的收入所得區間,並將「綜合所得稅淨額」× 稅率 – 累進差額,就能得到最後自己需要申報的稅額。直接用計算機試算自己需要繳多少稅:綜合所得稅試算網站

情境試算:

金小姐所得淨額是 80 萬,所得課稅級距為 12%,套入公式為:800000 x 12% – 39200 = 56800

因此金小姐,在今年5月需要申報繳納56800費用。

4-3 基本生活費差額計算?

基本生活費差額的公式為:「基本生活費總額」–「免稅額」–「一般扣除額」–「特別扣除額(不含薪資所得特別扣除額、財產交易損失特別扣除額)」

若計算下來,基本生活費差額為負值,就不須納入綜合所得稅淨額公式計算。基本生活費,原本為每人 196,000 元。112 年度起因應所得稅制優化惠民措施,每人基本生活所需費用調高為 20.2 萬元。因此 2024 年 5 月申報所得稅時,若要計算其總額,可用公式:202,000元* × (納稅義務人 + 配偶 + 受扶養親屬人數)。假設有一家確定可適用基本生活費差額之四口家庭,如適用5%稅率,4人共可多省稅1200元。

情境試算:

Y先生一家四口且2個小孩皆已就讀大學,4人的基本生活費用總額為80.8萬元,在無其他前提下之免稅額及特定項目扣除額共計 66.6 萬元 (4 人免稅額、有配偶的標準扣除額、2 人的教育學費特別扣除額),得出基本生活費差額 14.2 萬元,可再從綜合所得總額中扣除,以保障納稅者自己及受扶養親屬的基本生活需求。

五、報稅申報流程(手機申報、電腦申報)

除了人工申報外,亦可透過手機、電腦進行申報作業,以下為大家說明兩種報稅方式應準備哪些文件、證件以及申報流程。

5-1 手機與網路報稅步驟、教學

- 驗證身分:包含「行動電話驗證」、「戶號 + 查詢碼」、「行動自然人憑證」。

- 填寫資料:系統自動帶入相關報稅資料。

- 確認稅額:系統自動顯示應繳納稅額,查看稅額計算、或新增編輯與刪除資料。

- 繳稅或退稅:包含行動支付、電子支付、委託取款轉帳、信用卡、ATM、存款帳戶、現金等。

- 申報完成:系統會顯示申報結果,也能下載「取得收執聯」的 PDF 檔案。

圖 / 財政部

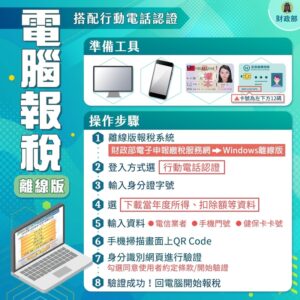

5-2 電腦報稅分為線上版、離線版

- 驗證身分:若電腦為離線,則以「二維條碼」申報方式登入,但後續必須列印出二維申報書。

- 點選「下載本年度所得、扣除額、稅籍資料」。

- 填寫資本資料。

- 填寫所得。

- 填寫扣除額、抵銷金額、扣除稅額。

- 填寫基本稅額

- 稅額計算

- 申報上傳

- 列印、存檔報表

圖 / 財政部對於首次報稅者而言,最為關注的在於 2023 年元旦起滿18歲即成年,連帶使適用扶養親屬免稅額時,成年與否的認定回歸民法規定。也就是說,依《所得稅法》規定,減除子女、兄弟姊妹及其他親屬或家屬等受扶養親屬免稅額時,改以受扶養親屬未滿18歲為限。換言之,即是打工薪資達一定門檻,就可以獨立報稅,並繳交綜合所得稅。然而,還是有納稅義務人因為不清楚分戶申報,或是獨立申報的區別,遭國稅局發現錯誤申報,在全戶的免稅額及扣除額,反而沒有節稅空間,無法降低累進稅率。

其次,台灣首次申報反避稅CFC,對於台商等跨國企業集團或是富人來說影響較大。原則上 2023 年「含CFC營利所得的海外所得」未達100萬元、「家戶總所得」未達670萬元,或「綜合所得稅繳得比最低稅負制計算之所得基本稅額還多」的申報戶,是不會因為持有CFC而需要多繳稅。但是在申報CFC時仍必須了解相關規範,留意所得性質,以免申報錯誤,產生後續要求補稅甚至裁處罰鍰,而得不償失。

六、提供綜合所得稅申報節稅學習&下載

– 財政部稅務入口網:書表及檔案下載

– 免費軟體下載

七、2024 常見稅務問題與延伸探討

為什麼常看新聞總是對逃漏稅祭出嚴厲重罰,三申五令說明報稅義務與流程,但是仍然還是會發生補稅或罰單的問題,亦或是不清楚某些規定或觀念認知錯誤,例如夫妻報稅、扶養認定、海外所得、扣除額等,導致漏報或虛報情形,節稅不成反而繳更多錢給國庫。因此,我們整理申報個人所得稅時常見錯誤並解答常見問題,以及針對節稅問題,可以更全面的探討所得節稅:

– 報稅時間押到最後一天才報?

許多報稅人因為個人因素,容易忘記報稅時間,或者是常常拖到最後一日才趕著報稅,但實際上,仍建議所得達到退稅標準,越早報稅就能越早拿到退稅。另外,儘管大部分報稅人符合免稅資格,也建議還是要申報,除了退稅機會,沒有報稅,國稅局在處理報稅人試算通知書時會無法抓取資料,如此一來原本可收到試算通知書的人隔年就無法取得。

– 重複報稅如何取消?

申報所得稅時有時會出現重複報稅的情況,像是已先用稅額試算表申報,之後發現需要修改又以像是網路申報等其他方式申報,這樣就會出現重複報稅的問題,那要如何取消呢?納稅義務人可於申報期間也就是每年 5 月 1 日到 5 月 31日 填寫註銷綜所稅申報書,透過線上或臨櫃申請。

– 房貸利息申報錯誤?

若在國內有買房且有向銀行申請貸款,當中的利息也就是自用住宅購屋貸款利息可在報稅時列舉出來,每戶每年最高可申報 30 萬並以一屋為限,然而申報時須先扣掉儲蓄投資特別扣除額,同時不得申報房貸利息及房租支出、修繕或消費性貸款利息,重點是同一申報戶之納稅義務人本人、配偶或申報受扶養親屬須在該房屋的地址設有戶籍登記,且不能有出租、供營業或執行業務者使用的情況才能申報。

– ETF股利也要繳稅,怎麼挑更節稅?

高股息ETF成為國民買進標的。要注意的是,不論是個股還是ETF,投資國內標的之「股利所得」都得納入綜所稅申報,單筆領到2萬元以上還會被課徵2.11%的健保補充費>>>瞭解更多 〔註1〕

– 夫妻報稅怎麼報?結婚、單薪、分居、離婚作法大不同

國內綜所稅 採取的是「家戶申報制」,計稅方式可分為「合併計稅、薪資所得分開計稅、各類所得分開計稅」等。夫妻計稅會有3種方式,分別為:全部所得合併計稅、薪資所得分開計稅、各類所得分開計稅,後兩者又可再細分為「以夫或妻」作為納稅義務人分開計稅,細算實際上有5種繳納金額>>>瞭解更多 〔註2〕

總結

隨著綜所稅制的優化,民眾可以感受減稅利益,例如普發現金6000元、課稅級距調高、基本生活費調高、退職所得免稅額調高等,同時因應0403花蓮地震,災後政財部即啟動減免稅紓困,在綜合所得稅災害申報損失總金額有意將現行15萬元以下,提高至30萬元,財政部表示,北區國稅局已啟動「災害減免勘查服務小組」機制,只要符合條件都可減免〔註3〕。然而,一般人卻不理解為何收入不多,卻要多繳稅,而高所得高收入卻能夠免繳稅?我們在新聞上可以看到,父母利用贈與稅,讓子女支付購屋,國稅局卻課徵不到任何一毛錢!到底是怎麼做?因此,我們發現到一個非常實際的問題:

大多數人知道自己年收入是多少,也瞭解每年政府公告的課稅級距,但是只看到不在課稅門檻,或是領到退稅就不再繼續深入理解,非常可惜。其實,「所得總額」才是課重稅的最大負擔,所以,無論收入不到100萬、還是達到100萬,200萬甚至於300萬以上者,每個人都應該事先做好準備!

資料來源

〔註1〕Yahoo!股市【報稅攻略】ETF股利也要繳稅!怎麼挑更節稅?掌握這2要點

〔註2〕橘世代 – 夫妻報稅怎麼報?會計師算給你看:結婚、單薪、分居、離婚作法大不同

〔註3〕中央社 – 立委提案災損申報提高至30萬元 莊翠雲:原則同意